Впервые я столкнулся с финансовыми моделями, когда в рамках аудита в 2006 году мне попался тест на обесценение по IAS 36 «Обесценение активов».

Помню, что составитель этой модели, очень незаурядный специалист, был чрезвычайно горд тем, что нам пришлось много раз обращаться к нему за разъяснениями: ему удалось создать такую сложную конструкцию, в которой, кроме него самого, никто с одного подхода не разберётся. В тот момент финансовое моделирование мне виделось если не недосягаемым, то по крайней мере очень труднопостижимым навыком, овладеть которым можно только сочетая глубокие фундаментальные знания финансов и технические навыки владения MS Excel.

Зачем нужна финансовая модель?

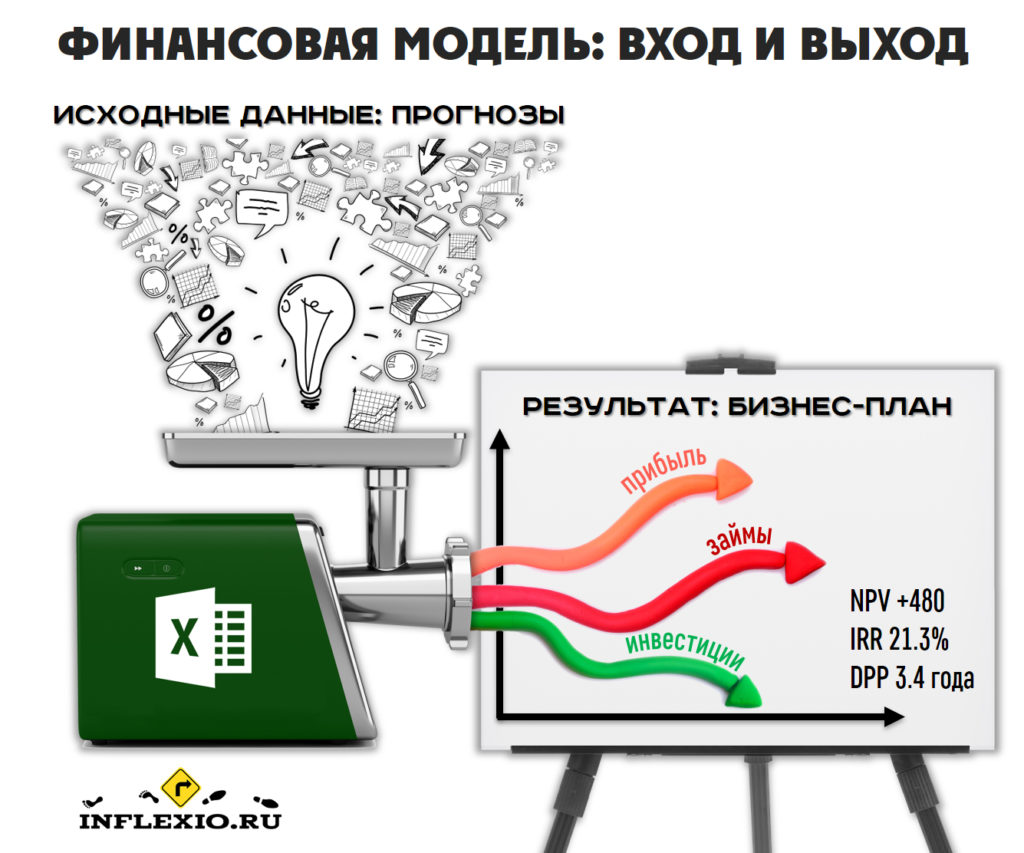

Так что же это за зверь такой – финансовая модель? Если говорить в общем, то это расчётный инструмент, который преобразует различные прогнозы, сценарии, видения в отношении развития бизнеса в финансовые показатели для различного круга пользователей.

Например, финансовые модели на сегодня используют в следующих случаях:

- Составление прогнозных отчётных форм, анализ прогнозных финансовых показателей, выявление будущих кассовых разрывов;

- Составление прогнозных денежных потоков для привлечения банковского финансирования;

- Оценка финансовой привлекательности инвестиционного проекта: расчёт чистой приведённой стоимости (NPV) и внутренней нормы доходности (IRR);

- Оценка стоимости бизнеса доходным методом;

- Проверка необоротных активов на обесценение по IAS 36 «Обесценение активов»;

- Стресс-тест, иллюстрирующий финансовое состояние бизнеса при различных сценариях, в том числе и макроэкономических;

- Презентация компании-стартапа потенциальному инвестору.

Как видно, случаев применения финансовых моделей немало. Только вот, к сожалению, на сегодняшний день финансовому моделированию ни учит ни одна из международных квалификаций в области финансов. Большинство же учебных пособий по финансовому моделированию, на мой взгляд, больше похожи на изучение отдельных финансовых функций MS Excel, и для использования на практике таким руководствам не хватает целостности.

Моё глубокое убеждение состоит в том, что освоить навыки финансового моделирования можно исключительно руками, то есть нужно сделать финансовую модель от начала и до конца под руководством опытного наставника. И пусть на первых порах она будет относительно простой, главное – начать. Если у вас есть базовые навыки работы с MS Excel, плюс вы обладаете финансовой квалификацией (скажем, ДипИФР) или занимаетесь бюджетированием, то у вас уже есть входной билет в клуб составителей финансовых моделей.

Справедливости ради надо сказать, что MS Excel –это пусть и самый популярный, но только один из многих инструментов для составления финансовых моделей. Некоторые крупные компании, в том числе и российские, разрабатывают собственные программные продукты для финансового моделирования. То есть мир финансового моделирования и с технологической точки зрения очень разнообразен.

Финансовая модель – это конвейер, который должен правильно работать, упаковывая и преобразовывая «сырьё», т.е. исходные данные, в нужные пользователям финансовые показатели. Крайне важно, чтобы этот конвейер был гибким (давать возможность переналадок), умел обрабатывать различные виды «сырья» (от прогнозов до фактических показателей), и работал по принципу модульного конструктора.

В целом работа финансовой модели выглядит так:

Как видно, модель преобразует исходные данные (чаще всего – прогнозы) в финансовые результаты. Правда, с прогнозами есть одна проблема – они никогда не сбываются. Да-да, именно так! Так зачем тогда финансовая модель вообще нужна?

Несмотря на заведомую неточность прогнозов, финансовая модель имеет своё применение. В сегодняшнем быстроменяющемся мире важны не столько сами прогнозы с их неизбежной несбываемостью, сколько стресс-тесты. Вместо ответа на вопрос «что будет?», современная финансовая модель должна отвечать на вопрос «что будет, если?». Иными словами, важны не столько сами результаты модели, сколько анализ различных сценариев и чувствительность результатов к изменению исходных данных.

Кроме того, без финансовой модели ни один уважающий себя инвестор не будет рассматривать вложения в новый проект или, как сейчас принято говорить, стартап. Результаты финансовой модели по стартапам (так называемые, pre-money valuation и post-money valuation) являются отправной точкой для сложных переговоров в отношении долей владения между основателями молодого бизнеса и потенциальными инвесторами.

Международные стандарты моделирования

В «тучные» 2000-е годы мало кто думал о пользователях финансовых моделей. Напротив, тенденция была такова, что создатели финансовых моделей старались показать во всей красе свою значимость, мастерство в обращении с MS Excel и эксклюзивность. Тот незаурядный специалист из начала моей статьи уж точно не был одинок.

Поэтому на проверку такой навороченной модели всеми заинтересованными сторонами уходило на порядок больше времени, чем на её разработку. Это неудивительно, потому что заинтересованных сторон набиралось не мало: от управленцев самой компании до внешних потенциальных инвесторов. В 2008 году на одном из международных тренингов в Будапеште один из британских гуру финансового моделирования огласил поразившую меня на тот момент статистику: при создании каждой новой модели лишь 15% времени уходит на её непосредственное составление, зато целых 85% – на проверку всеми заинтересованными сторонами.

Тогда я осознал не самую очевидную вещь: сложная модель – это актив не компании, а того, кто её создал. Уйдёт этот разработчик – и пиши новую модель заново.

Конечно, осознавал это не только я. Ситуация, когда компания так зависела от «родителя» модели мало кого устраивала. И не так давно в финансовом сообществе начались первые попытки стандартизировать процесс финансового моделирования. Можно сказать, что сейчас предпринимается попытка разработать а-ля «международные стандарты» финансового моделирования по аналогии с международными стандартами финансовой отчётности.

Была создана некоммерческая организация, пропагандирующая FAST-стандарты финансового моделирования. Среди основателей организации числятся крупнейшие мировые консалтинговые компании, банки, крупные промышленные холдинги, то есть те, для кого финансовое моделирование находится в эпицентре работы.

Стандарты FAST (англ. – «быстрый») предполагают, что финансовая модель должна быть:

Flexible (гибкой),

Appropriate (уместной для пользователя),

Structured (структурированной),

Transparent (прозрачной).

Хорошая новость состоит в том, что эксперты в области финансового моделирования не ограничились выдумкой аббревиатуры FAST, а предложили чёткие, понятные и последовательные стандарты для разработчиков финансовых моделей. Среди порядка сотни таких стандартов я бы выделил следующие:

- Чётко поделите листы в модели на:

- Листы исходными данных

- Листы с расчётами

- Листы с результатами

- Листы с контрольными проверками

- Отформатируйте все листы модели одинаково, расположив колонки в одинаковой последовательности.

- Старайтесь избегать ссылок на внешние файлы.

- Сделайте схему, показывающую структуру и логику работы модели.

- Используйте разные форматы ячеек для ввода данных и расчётов: например, все вводные данные окрашивайте в синий цвет, а все ячейки с формулами, которых большинство, оставляйте стандартными чёрными.

- Не используйте «формулу в формуле». Лучше сделать дополнительную вспомогательную строку.

- Сделайте формулу такой, чтобы на её объяснение коллеге уходило не более 24 секунд.

- Не используйте функцию «ЕСЛИ» более одного раза, а лучше вообще избегайте её. Есть множество понятных заменителей этой функции.

- Не используйте функции «ЧПС» (NPV), «ВСД» (IRR), так как у них есть более совершенные заменители

Заключение

В заключение хочу сказать, что финансовое моделирование – это яркое воплощение творческой составляющей в такой – что греха таить! – нередко рутинной финансовой повседневности. Но творить нужно грамотно.

Найти баланс между детальностью и всеохватностью с одной стороны и гибкостью финансовой модели с другой стороны – задача выполнимая, но непростая. Важно, чтобы новичок сразу увидел модель «сверху», а для этого нужно самостоятельно разработать все модули модели. А вообще в постижении навыков финансового моделирования очень хорошо работает кривая обучения. Если вы только начинаете этот путь, то ваш прогресс будет быстрым.

Кстати, если у вас есть желание развиваться в этой области, то у нас есть видео-курс по финансовому моделированию. Всё что требуется от вас – это базовые навыки работы с MS Excel, понимание механики дисконтирования денежных потоков и взаимоувязки финансовых отчётов (хотя некоторую финансовую теорию мы итак даём на этом тренинге). Мы с удовольствием поможем вам освоить тот навык, до которого пока не добрались ни ACCA, ни CIMA.

8 - комментарии к теме "Финансовая модель: что это такое и кому это нужно"

Добавить комментарий для Искандар Отменить ответ

Ваш адрес email не будет опубликован.

Что является более совершенными заменителями ВСД, ЧПС ? О чет это? Спасибо

…

Добрый день, Искандар! Более совершенные аналоги ВСД и ЧПС — это ЧИСТВНДОХ и ЧИСТНЗ. Эти функции позволяют учесть точный срок поступлений и выплат денежных средств относительно даты оценки. Практические применения разбора этих функций мы и применяем на наших занятиях.

Добрый день, ссылка не работает на тренинг по финансовому моделированию (пишет не найдено)

Тренинга больше нет?

-

Смотритель30.09.2023 сказал 14:17:

« 1 2Здравствуйте, Регина, тренинг перекочевал из очного формата в видео-формат, и не только сохранился, а стал лучше и подробнее. Вот ссылка: https://inflexio.ru/course/financial_modelling_basic_level_supported/ И есть такой же, только без поддержки преподавателя. Ссылку скорректируем, спасибо 🙂